- プラチナカードの選び方を教えてほしい

- おすすめの人気プラチナカードを教えてほしい

- プラチナカードを持つメリットについて教えてほしい

多くのクレジットカード会社で最上位ランクに位置している「プラチナカード」。

ゴールドカードや一般カードとは一線を画す優待や特典が充実している。

ただ、同じプラチナランクのカードでも年会費や優待・特典の内容はカード会社ごとにそれぞれ異なる。

自身に合うプラチナカードはどれなのかわからずに悩む方も多いだろう。

そこで本記事では自身に合うプラチナカードの選び方やおすすめのプラチナカード、メリット・デメリットなどを解説する。

おすすめのプラチナカードを持ちたい方は参考にしてほしい。

プラチナカードの選び方

ひとくちに「プラチナカード」といっても、カード会社ごとに付帯する優待・特典もポイント還元率も全く異なる。

自身に合う特徴を持つプラチナカードに出会うために、プラチナカードの選び方のコツ・ポイントを知っておこう。

年会費は安いか

ひとくちに「プラチナカード」といっても、カード会社ごとに年会費の設定はさまざまだ。

1万円台から10万円以上まで、年会費の高さは大きく異なる。

ゴールドまでのカードには「初年度無料」「条件を満たすと年会費が永年無料」など年会費が割引になる特典がついていることがあるが、プラチナカードにはそのようなサービスはまずない。

カード契約した年から年会費がかかるため、毎年の年会費の負担は事前に考慮しておきたい。

とはいえ、年会費が高いから良いサービスと決まったわけではなく、同じようなサービスを受けられてより年会費が安いプラチナカードもある。

コストパフォーマンスの高さを重視するなら、年会費が安いプラチナカードが候補になるだろう。

ただし、ただ年会費が安いだけで、自分がほしいサービスや特典が全く得られないのでは本末転倒だ。

事前に自分が利用したいサービスや特典を明確にしておき、そのなかでも年会費が安いカードがおすすめだ。

年会費を上回るポイント還元を受けられるか

前項では年会費が安いプラチナカードが候補に挙がりやすいと解説したが、ときには年会費が高いカードが候補になるときがある。

それが、「年会費を超えるポイント還元」を受けられるカードだ。

プラチナカードと一般・ゴールドカードとの違いは、旅行や出張など外出時に効果を発揮する「空港ラウンジ無料」「コンシェルジュサービス」「レストラン割引」などの特典が充実していること。

実はポイント還元率は一般カードと変わらず、0.5%程度の設定が一般的だ。年会費が33,000円のプラチナカードの年会費をポイントだけで取り戻そうとする場合、年660万円の買い物が必要になるので現実的ではない。

ただ、プラチナカードのなかにはポイント還元に強いカードもあり、なかには還元率が1.0%のカードもある。

加えて、年間100万円の利用ごとに10,000ポイントを還元してくれるカードもある。

そのカードなら年会費33,000円のカードの元を取るのに200万円で済むことになる(基本ポイント還元20,000ポイント+特典20,000ポイント)。

年間200万円なら、家賃や水道光熱費、税金などの高額支払いをまとめることで十分に達成できるだろう。

海外旅行や出張よりも普段の買い物でカード払いを利用するケースが多いなら、ポイント還元に特化したクレジットカードもおすすめだ。

自分に合う付帯サービス・付帯保険があるか

プラチナカードは、年会費の高さに見合うようにさまざまな特典や優待が用意されている。

ただ、どのような特典・優待が備わっているかはプラチナカードごとに異なる点に注意が必要だ。

例えばプラチナカードは「旅行傷害保険」の内容が充実しているが、どれくらい補償額が充実しているかはカードごとに異なる。

なかには似たような年会費なのに、海外・国内旅行傷害保険の補償額が2倍前後異なるカードもある。

特に国内旅行傷害保険に関しては、海外旅行保険の補償額が最大1億円なのに最大5,000万円に留まるカードも少なくない。

海外旅行より国内旅行のほうが多い方は、海外旅行傷害保険と同等の金額が国内旅行でも補償されるプラチナカードを選びたいものだ。

このように、同じプラチナカードでも付帯サービスに細かな違いがある。ご自身のライフスタイルやよく行く旅行の行き先などに合うサービスを提供しているプラチナカードを選ぼう。

自分が利用したい国際ブランドが付帯しているか

プラチナカードを選ぶポイントの1つになるのが「国際ブランド」だ。クレジットカードには以下のような国際ブランドがあり、プラチナカードごとにどの国際ブランドが付帯するか異なる。

主な国際ブランド

- Visa

- Mastercard

- JCB

- American Express

- Diners Club など

ネットショッピングでも店頭での支払いでも、クレジットカードに付帯した国際ブランドに対応していないレジ・システムでは支払うことができない。

幅広い店舗での支払いができることを優先するなら「Visa」「Mastercard」が良いだろう。世界的にシェアが大きく、どの国に旅行に行ってもカード決済がしやすい。

日本国内や東アジア・グアムなどに関してはJCBも通用度は高い。

一方、American ExpressとDiners Clubはハイステータスブランドとして知られているが、レジで通用しないケースがある。

その反面、特典や優待が高品質で、買い物での支払いよりも優待・特典を通じて特別な思い出を作りたい方に向いている。

プラチナカードを選ぶ際は、ご自身の好みに合う国際ブランドが付帯するプラチナカードが候補になるだろう。

家族カードの年会費はいくらか

プラチナカードのなかには、「家族カード」を発行できるものが多い。

家族カードの年会費は本会員より安いケースが多く、家族でクレジットカードを持って家計管理をしたい時に便利だ。

また、家族カードの所有者にも、本会員の保険を適用させることもできる。

自分が持っているプラチナカードの補償を適用する場合、家族特約を使うことで補償内容を家族カードの会員に適用することも可能になる。

ただし、家族カードの年会費がいくらなのかはプラチナカードごとに異なる。コスパよく家族カードを発行するなら、家族の年会費が安いプラチナカードが選択肢になるだろう。

おすすめの人気プラチナカード比較ランキング12選

日本には実にさまざまなプラチナカードやプラチナランク相当のクレジットカードが存在するが、特典や優待はそれぞれ異なる。

自分だけで自分に合うプラチナカードを選ぶのが難しいと感じる方もいるだろう。

そこで、ここからはおすすめの人気プラチナカード12枚をランキング形式で解説していく。

プラチナカード探しに苦戦している方は、ぜひ参考にしてほしい。

比較的安い年会費で充実した特典を得るなら「JCBプラチナ」

| 申込条件 | 20歳以上で、ご本人に安定継続収入のある方※1 |

|---|---|

| 年会費 | 27,500円(税込)※2 |

| ポイント還元率 | 0.50%~10.00%※3 |

| 国際ブランド | JCB |

| 対応電子マネー | QUICPay ApplePay GooglePay |

| 付帯保険 | 旅行傷害保険(利用付帯) ショッピングガード保険(海外のみ) JCBスマートフォン保険(利用付帯)※4 国内・海外航空機遅延保険(利用付帯) JCB トッピング保険 |

| 即日発行 | 可 |

| 発行スピード | 最短5分※5 |

- 学生不可。プラチナカード独自の審査基準により発行します

- 初年度から年会費発生

- 還元率は交換商品により異なります。

- 以下の条件を満たしている事が必要です。①対象のJCBカード本会員が所有するスマートフォンであること。②保険事故発生時点で、購入後24ヵ月以内(JCBザ・クラス会員様は36ヵ月以内)のスマートフォンであること。③事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続でJCBカード本会員の方が支払っていること。

- モバ即の入会条件【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)。モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

| メリット |

|---|

| 年会費が27,500円(税込)とほかのプラチナカードと比較しても安め 旅行関係の特典は一通り揃っている |

| デメリット |

|---|

| 通常のポイント還元率は0.5%と低め |

このカードはJCBカードのなかでブラックカード相当の「ザ・クラス」に次ぐステータスのあるクレジットカードだ。

ホテルやレストランなど、旅行時に利用できる特典が充実しているのが特徴。

例えば「グルメ・ベネフィット」では所定のレストランのなかから所定のコースメニューを2名様以上で予約すると、1名様分の料金が無料になる。

レストランのコースメニューは1名10,000円以上することも多く、1回で10,000円以上を割引にできる可能性がある優良な特典だ。

また、JCBのコンシェルジュサービス「プラチナコンシェルジュ」は24時間365日いつでも利用可能で、国内・海外のホテルや航空券・列車・レンタカー手配や相談などに利用できる。

さらにJCBプラチナは家族カードが1枚無料という特典もある。年会費の負担を増やすことなく夫婦や親子でプラチナカードを複数利用できるのは大きなメリットだろう。

旅行よりも日常生活での買い物をお得にするなら「三井住友カード プラチナプリファード」

| 申込条件 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

|---|---|

| 年会費 | 33,000円 |

| ポイント還元率 | 1.00%~10.00% |

| 国際ブランド | Visa |

| 対応電子マネー | iD(専用) Apple Pay Google Pay PiTaPa WAON Samsung Wallet |

| 付帯保険 | 海外・国内旅行傷害保険 最高5,000万円(利用付帯) ショッピング補償 年間500万円まで |

| 即日発行 | 可 |

| 発行スピード | 最短10秒※1 |

- 即時発行ができない場合があります。

| メリット |

|---|

| 基本のポイント還元率が1.0%と高い 新規利用や継続利用時に所定の利用金額を達成しているとボーナスポイントがもらえる |

| デメリット |

|---|

| ポイント以外の優待はプラチナカードとしては弱め |

旅行関連の優待・特典が多いプラチナカードのなかで、ポイント還元に特化しているのが三井住友カード プラチナプリファードだ。

ポイント還元率が0.5%のカードが多いなか、基本還元率が1.0%と2倍のポイントを獲得できるのは大きなメリットだ。

加えて以下のようなポイント関連の特典も多い。

- 入会月(切替え月)の3ヶ月後末までに40万円(税込)以上の利用でプラス40,000ポイント

- 毎年、前年100万円の利用ごとに10,000ポイントプレゼント(最大40,000ポイント)

日常の買い物で獲得できるポイントと上記の特典ポイントによって、年会費以上のポイントを獲得することも十分に可能だろう。

デメリットはポイント還元以外の特典が他のプラチナカードよりも弱いことだが、海外旅行傷害保険も国内旅行傷害保険も最高5,000万円と十分な金額だ。

旅行よりも日常生活のポイント獲得を重視するなら、後述の三井住友カード プラチナではなく、プラチナプリファードがおすすめだ。

ポイントよりも優待特典を重視するなら「三井住友カード プラチナ」

| 申込条件 | 満30歳以上で、ご本人に安定継続収入のある方 |

|---|---|

| 年会費 | 55,000円 |

| ポイント還元率 | 1.00%~15.00% |

| 国際ブランド | Visa Mastercard |

| 対応電子マネー | iD Apple Pay Google Pay 楽天Edy nanaco WAON PiTaPa 交通系電子マネー |

| 付帯保険 | 海外・国内旅行傷害保険 航空便遅延保険 お買物安心保険 選べる無料保険(旅行傷害保険から切替え) |

| 即日発行 | 不可 |

| 発行スピード | 3営業日 |

| メリット |

|---|

| 旅行関連の特典が充実している 宝塚歌劇の優先予約やワインコンシェルジュなど、日常の楽しみに関する特典もある 三井住友カード最上位ランクのステータス性の高さも魅力 |

| デメリット |

|---|

| 年会費が55,000円(税込)と、日本のクレジットカードとしては高め |

三井住友カード プラチナプリファードがポイント還元に特化したタイプのカードなら、同じプラチナランクでもこちらは旅行関連の特典が充実したオーソドックスなプラチナカードだ。

以下のような、旅行好きにマッチする優待特典が多く、海外旅行や国内旅行をさらに素敵な思い出にしてくれるだろう。

| プラチナホテルズ | ホテルの優待割引や部屋・料理のアップグレード等のサービスがある |

|---|---|

| プラチナグルメクーポン | 国内所定のレストランで2名以上のコース料理を利用すると1名分のコース料金が無料 |

| 宝塚歌劇団チケット優先販売 | チケット優先販売の優待特典 |

| プラチナワインコンシェルジュ | ソムリエが厳選のワインを特別価格で購入できる特典 |

ホテルやレストランの特典に加え、宝塚歌劇の優先予約やワインなど、大人の休日を華やかなものにしてくれる特典も充実している。

また、ステータス性の高さも特徴だ。申込可能年齢が満30歳以上と限られており、三井住友カードのなかで最上位ランクのカードであることから社会的な信用やステータスを示すのにぴったりのカードといえる。

招待されると年会費が割引になる「エポスプラチナカード」

| 申込条件 | 20歳以上の方(学生を除く) ただしすでにエポスカードをお持ちの18、19歳(学生を除く)は申し込み可 |

|---|---|

| 年会費 | 当社からご招待:20,000円(税込) 上記以外:30,000円(税込)※ |

| ポイント還元率 | 0.50%~1.25% |

| 国際ブランド | Visa |

| 対応電子マネー | Visaのタッチ決済 |

| 付帯保険 | 海外旅行傷害保険 |

| 即日発行 | 可 |

| 発行スピード | 通常1週間 |

- 年間ご利用額100万円以上で翌年以降20,000円(税込)

| メリット |

|---|

| エポスカード側からの招待で入手すると年会費が20,000円(税込)まで安くなる 最大10万円分のポイント付与などボーナスポイント施策が多い |

| デメリット |

|---|

| 招待なしの年会費30,000(税込)は割高感を感じる可能性がある |

エポスプラチナカードの特徴は、年会費が割安になるチャンスがあることだ。

通常の年会費は30,000円(税込)と、JCBプラチナなど他社と比べて割高に感じるかもしれないが、エポスカードからの招待で入手できれば年会費は20,000円(税込)まで安くなる。

年間のポイント還元特典も豊富で、年間100万円の利用で2万円分をはじめ、最大10万円分までのポイントが付与される。

また、誕生日月はポイントが2倍になる特典もあり、誕生月に自分へのご褒美を買う方なら高額のポイント還元を受けられるだろう。

年会費が最安20,000円(税込)と安く、通常の還元率も0.5%と平均的だが、特典のポイント還元率も加味すれば十分に高還元のカードといえるだろう。

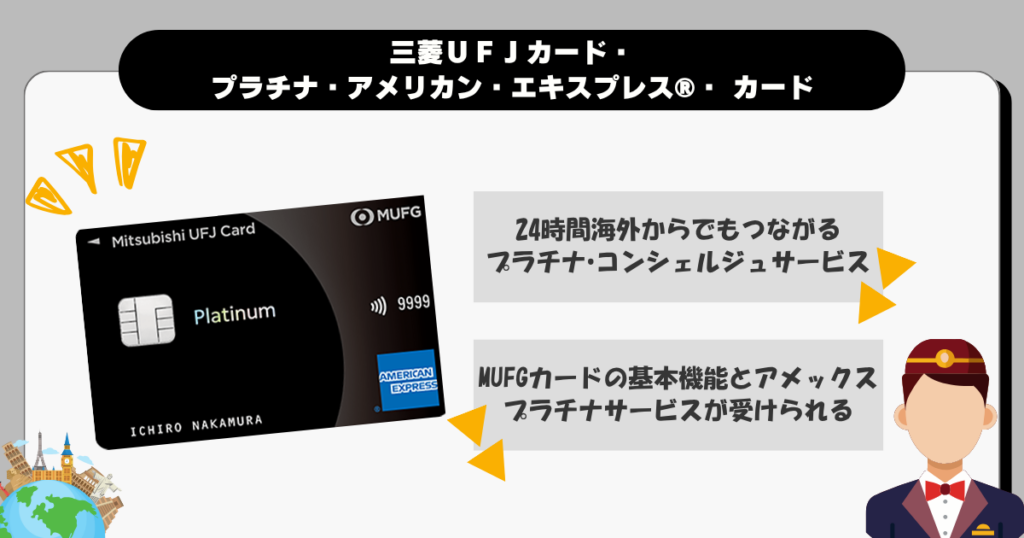

安めの年会費でプラチナカードのメリットを得るなら「三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード」

| 申込条件 | 20歳以上でご本人に安定した収入のある方(学生を除く) |

|---|---|

| 年会費 | 22,000円 |

| ポイント還元率 | 0.50%~15.00%※ |

| 国際ブランド | AMERICAN EXPRESS |

| 対応電子マネー | 楽天Edy Suica |

| 付帯保険 | 海外旅行傷害保険 最高1億円 国内旅行傷害保険 最高5,000万円 国内・海外渡航便遅延保険 最高2万円 ショッピング保険 年間限度額300万円 犯罪被害傷害保険 最高1,000万円 |

| 即日発行 | 不可 |

| 発行スピード | 最短3営業日 |

- 1ポイント5円相当の商品に交換した場合・最大15%ポイント還元には上限など各種条件があります

| メリット |

|---|

| 年会費が最安19,000円(税込)と、1万円台でプラチナカードを持てる MUFGグループの優待特典が豊富 |

| デメリット |

|---|

| 国際ブランドがAmerican Expressなのでカード払いができないシーンもある |

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの年会費は22,000円(税込)とプラチナカードとしては安い。コストをかけずにプラチナカードのステータス性の高さを利用したいならおすすめだ。

さらに、以下の条件を満たすと年会費がさらに安くなる。

- 「楽Pay」に登録。

- 「楽Pay」の利用分が翌月以降に繰り越され、優遇判定期間の間に、リボ払い手数料を支払う。

上記を満たすと通常年会費(税込)から3,000円を優遇されるので、19,000円(税込)まで値引きされる。

プラチナカードを1万円台で利用することができるのは本カードならではのメリットといえる。

また、三菱UFJグループのサービス利用に優待特典がある点も見逃せない。

三菱UFJ銀行なら「キャッシュカード・通帳再発行手数料還元サービス」、三菱UFJ信託銀行なら「条件達成で「グローバルポイントプレゼント」と多岐にわたる。

クレジットカード以外のサービスも三菱関係を利用している方はメリットを最大限に活用できるだろう。

永久不滅ポイントをためるなら「セゾンプラチナ・アメリカン・エキスプレス・カード」

| 申込条件 | 安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年を除く) |

|---|---|

| 年会費 | 22,000円(税込) |

| ポイント還元率 | 0.75%~1.00% |

| 国際ブランド | AMERICAN EXPRESS |

| 対応電子マネー | Apple Pay Google Pay QUICPay |

| 付帯保険 | 海外旅行傷害保険 国内旅行傷害保険 ショッピング安心保険 |

| 即日発行 | 不可 |

| 発行スピード | 最短3営業日 |

| メリット |

|---|

| 永久不滅ポイントを貯められるので期限を気にせずポイントを獲得できる 年会費が22,000円(税込)と安い |

| デメリット |

|---|

| 国際ブランドがAmerican Expressなのでカード払いができないシーンもある |

セゾンプラチナ・アメリカン・エキスプレス・カードの年会費は22,000円(税込)と、プラチナランクとしてはかなり安い部類に入る。

それでいてポイントは「永久不滅ポイント」であり、有効期限を気にせずに貯め続けることが可能だ。

ポイント還元率は国内1.5倍、海外2倍と一般クラスのカードよりも高い還元率があり、特に海外によく行く方は効率的に永久不滅ポイントが貯まるだろう。

家族カードは無料にはならないが、年会費 3,300円(税込)で最大4枚まで発行可能。家族カードを持たせたい家族が多い家庭ならお得に発行できるだろう。

海外旅行傷害保険は最高1億円、ショッピング保険が最高300万円と、万が一の際にも高額な補償が受けられる。

また、プライオリティ・パス(通常年会費469米ドル/プレステージ会員)を発行可能であり、これだけでも年会費を超えるお得さがある。

普段の利用から常時2倍のポイントを獲得できる「UCプラチナカード」

| 申込条件 | 安定した収入があり、社会的信用を有するご連絡可能な方 (学生・未成年を除く) |

|---|---|

| 年会費 | 16,500円(税込) |

| ポイント還元率 | 1.00%~1.20% |

| 国際ブランド | Visa |

| 対応電子マネー | Apple Pay Google Pay QUICPay iD |

| 付帯保険 | 最大1億円までの海外旅行傷害保険(※利用条件有) 最大5,000万円までの国内旅行傷害保険(※利用条件有) 年間300万円までのショッピング補償保険 年1回、年間最大3万円までの通信端末修理費用保険 |

| 即日発行 | 不可 |

| 発行スピード | 最短5営業日 |

| メリット |

|---|

| 年会費は16,500円(税込)と業界でも安い 基本ポイント還元率が1.0%と高く、ボーナスポイントも豊富 |

| デメリット |

|---|

| 優待特典はほかのプラチナカードと比較して弱いところがある |

UCプラチナカードは、最安水準の年会費ながら、常時2倍のポイントを獲得できるプラチナカードだ。

ポイント還元率は常時1.0%で、三井住友カード プラチナプリファードと同等の基本還元率を実現している。

公式サイトによれば3ヶ月のあいだに55万円を利用した場合、ボーナス特典などをフル活用することで73,250円相当のポイントを獲得できる。

抽選で20名にプレゼントされるボーナスポイント10,000ポイントが込みとはいえ、かなりの高還元になることがわかる。

所定のレストランの所定のコースを2名以上で利用すると1名が無料になる「グルメクーポン」や、ホテル内レストランで3,000円相当の割引が受けられる「Visaプラチナホテルダイニング」など、プラチナらしい特典は一通りそろっている。

それでいて年会費は16,500円(税別)とプラチナカードのなかでは特に安い方であり、コスパは抜群のカードといえるだろう。

ただし、年会費の安さとポイントの特典が充実している分だけ、「海外空港のラウンジサービスは利用できない」「優待対象のホテルが少ない」などのデメリットもある。

楽天市場でポイント高還元を実現できる「楽天プレミアムカード」

| 申込条件 | 18歳以上 |

|---|---|

| 年会費 | 11000円 |

| ポイント還元率 | 1.00%~2.00% |

| 国際ブランド | Visa Mastercard JCB American Express |

| 対応電子マネー | 楽天Edy |

| 付帯保険 | カード盗難保険 海外旅行傷害保険 国内旅行傷害保険 動産総合保険 |

| 即日発行 | 不可 |

| 発行スピード | 約1週間~10日前後 |

| メリット |

|---|

| プラチナ相当のカードながら年会費が11,000円(税込)と安い プライオリティ・パスや旅行傷害保険など主要な特典は他社に負けない内容で提供されている |

| デメリット |

|---|

| 楽天以外の店舗などで支払った場合のポイント還元率は1.0%とゴールド以下と同じ |

楽天プレミアムカードは楽天ゴールドカードと楽天ブラックカードの中間に位置するステータスカードで、「プラチナ」の名称ではないがプラチナ相当のクレジットカードと考えて良いだろう。

楽天カードのなかでは2番目のステータス性とサービス内容ながら、クレジットカードの年会費がわずか11,000円(税込)と安価な点が大きな特徴だ。

それでいて海外旅行傷害保険も国内旅行傷害保険も最高5,000万円が付帯するなど、優待や特典の内容は決して他社に負けていない。

海外空港ラウンジサービス「プライオリティ・パス」も利用できるので、格安なコスト負担で海外旅行を快適にしたい方には特におすすめだ。(6回目以降の利用は1回あたりUS35$)

楽天らしく楽天市場での決済で還元率が3倍になるため、プラチナカードの特典と高還元を両立することが可能だ。

\ 新規入会&利用で10,000ポイントプレゼント /

※期間限定ポイント含む。特典進呈条件あり。

dカードに新しく登場した高還元の「dカード PLATINUM」

| 申込条件 | 満20歳以上(学生を除く)で、安定した継続収入があること 個人名義であること ご本人名義の口座をお支払い口座として設定いただくこと その他当社が定める条件を満たすこと |

|---|---|

| 年会費 | 29,700円(税込) |

| ポイント還元率 | 1.00%~4.50% |

| 国際ブランド | Visa Mastercard |

| 対応電子マネー | iD Apple Pay |

| 付帯保険 | 海外旅行保険 最高1億円 国内旅行保険 最高5,000万円 ケータイ補償 3年間最大20万円分 お買物あんしん保険 年間最大500万円 |

| 即日発行 | 不可 |

| 発行スピード | 最短5日 |

| メリット |

|---|

| 基本還元率が1.0%と高く、最高40,000円分のクーポンを進呈される 「ドコモケータイ」「ドコモ光」などの利用料金のポイント還元率が20% |

| デメリット |

|---|

| 優待特典を最大限に活用するにはドコモのケータイや光回線のユーザーである必要がある |

以前のdカードは一般カードとゴールドカードの2枚しかなかったが、満を持して登場したのがプラチナクラスの「dカード PLATINUM」だ。

年会費は29,700円(税込)とJCBプラチナよりは高額だが、プラチナカードとしては抑えられている。

dカードは一般カードからして還元率1.0%以上の高還元カードであり、dカード PLATINUMは買い物額累計に応じて最大40,000円のクーポンが進呈される。

加えて入会初年度に関しては「ドコモケータイ」「ドコモ光」などの利用料金のポイント還元率が20%になるなど、ゴールド以下のカードと比べても効率的にポイントを貯めることができる。

全国200以上のレストランを2名以上で利用すると1名が無料になるレストラン優待やプライオリティ・パスが付帯していて海外旅行傷害旅行保険は最高1億円もあるなど、プラチナカードらしい優待・特典が網羅されている。

マネックス証券でのdカード積立にも対応しており、入会初年度に限り最大3.1%の還元が可能。

カード積立で投資をしたいと考えている人にとって、3.1%の還元率は嬉しいポイントだろう。

常時1.0%の還元率と誕生日特典が嬉しい「Orico Card THE PLATINUM」

| 申込条件 | 20歳以上 本人に安定した継続的な収入のある方 ヒルトン・オナーズ番号をお持ちの方 |

|---|---|

| 年会費 | 20,370円(税込) |

| ポイント還元率 | 1.00%~2.50% |

| 国際ブランド | Mastercard |

| 対応電子マネー | iD Apple Pay QUICPay |

| 付帯保険 | 海外旅行傷害保険 国内旅行傷害保険 ショッピングガード |

| 即日発行 | 不可 |

| 発行スピード | 最短8営業日 |

| メリット |

|---|

| 基本還元率が1.0%以上と高い 空港ラウンジサービスに加え、海外でインターネット接続ができるSIMサービスを利用できる |

| デメリット |

|---|

| ポイント有効期限が1年と短い |

「Orico Card THE PLATINUM」は、基本還元率1.0%を実現したプラチナカードだ。

これはオリコとしては最高クラスの還元率であり、誕生月の還元率は2.0%とさらに高くなる。

海外旅行や出張に便利な「空港ラウンジサービス」だけでなく、世界150ヵ国以上でインターネット接続が可能なSIMサービス「Global Data Roaming by Flexiroam」を利用できる点も大きなメリットだ。

海外旅行保険は最高1億円、家族特約付きの国内外旅行傷害保険や個人賠償責任保険などもあり、日常生活や海外旅行・国内旅行でも安心して出かけられるだろう。

また、レストランやホテルの予約や海外でのトラブル解決などさまざまな活用方法がある「コンシェルジュ」を24時間利用できるため、海外でも安心だろう。

年会費が割安で利用できる「ジャックスカードプラチナ」

| 申込条件 | 年齢23歳以上で安定した収入のある電話連絡可能な方(学生を除く) |

|---|---|

| 年会費 | 22,000円 |

| ポイント還元率 | 1.00% |

| 国際ブランド | Mastercard |

| 対応電子マネー | Apple Pay Google Pay |

| 付帯保険 | 海外旅行傷害保険 国内旅行傷害保険 ショッピングプロテクション |

| 即日発行 | 不可 |

| 発行スピード | 通常1~2週間 |

| メリット |

|---|

| 年会費は22,000円(税込)と低め 年間利用額に応じ、還元率は1.5%までアップする |

| デメリット |

|---|

| 申込可能年齢が23歳からとやや高め |

ジャックスカードプラチナは、年会費22,000円(税込)で利用できるプラチナカードだ。

月間のカードショッピングご利用合計金額200円ごとに、ベースポイント1ポイントとプラチナカード特典ポイント1ポイントがつくため還元率は1.0%と高くなっている。

さらに、年間の利用金額に応じて還元率が1.5%までアップするのは見逃せない。

家族会員カードの発行は無料であり、コストをかけずに家族が持つカードを一本化することも可能だ。

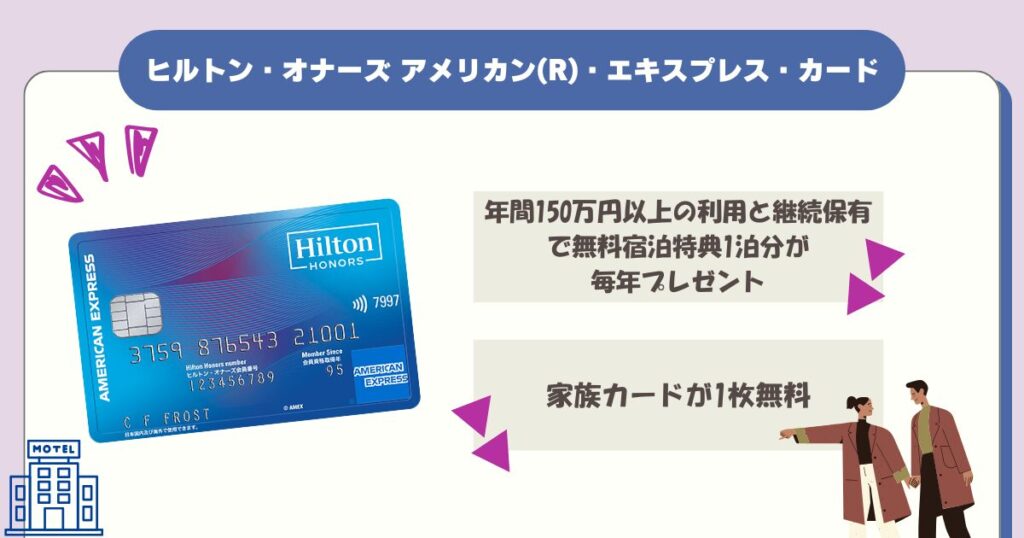

日常のカードのご利用で最上級のダイヤモンドステータスを獲得可能な「ヒルトン・オナーズアメリカン・エキスプレス®・プレミアム・カード」

| 申込条件 | 20歳以上 本人に安定した継続的な収入のある方 ヒルトン・オナーズ番号をお持ちの方 |

|---|---|

| 年会費 | 66,000円 (税込) |

| ポイント還元率 | 0.75%~1.75% |

| 国際ブランド | AMERICAN EXPRESS |

| 対応電子マネー | Apple Pay |

| 付帯保険 | 海外旅行傷害保険 国内旅行傷害保険 ショッピングプロテクション オンライン・プロテクション リターン・プロテクション スマートフォン・プロテクション 航空便遅延補償 |

| 即日発行 | 不可 |

| 発行スピード | 通常2~3週間 |

| メリット |

|---|

| 利用額に応じてヒルトンホテルの無料宿泊券やダイヤモンドステータスなど、さまざまな特典がある |

| デメリット |

|---|

| 年会費は66,000円(税込)と高い |

ヒルトン・オナーズアメリカン・エキスプレス®・プレミアム・カードは、ヒルトンホテルに関する特典が充実したプラチナ相当のクレジットカードだ。

年間200万円以上のカード利用でヒルトン・オナーズ・ダイヤモンドステータスになり、朝食やラウンジ無料になって快適な宿泊が実現する。

また年間利用が300万円以上になってカード利用を継続すればウィークエンド無料宿泊券最大2泊分が付与されるので、毎年のように優雅な宿泊を実現することも可能だ。

おすすめプラチナカードの特徴とは?メリット・デメリットを解説

プラチナカードはゴールド以下のカードにはない特典が充実しているメリットがある一方、注意すべきデメリットもある。

ここでは、プラチナカードのメリットとデメリットをそれぞれ紹介する。

自身のライフスタイルとプラチナカードの特徴を照らし合わせ、最適な1枚を探してみよう。

プラチナカードのメリット7つ

まずは、さまざまなカード会社のプラチナカードで共通するメリットを述べていく。

カード会社ごとに独自のサービスがあるが、それ以外にも「プラチナカードならでは」というサービスも多数存在する。

具体的にはどのようなメリットがあるか見ていこう。

社会的信用やステータスが得られる

プラチナカードはゴールドカードのように券面は派手ではないが、黒の券面に「PLATINUM」や「PREMIUM」といった記載がされていることが多い。

一見すると地味でも、プラチナカードの価値を知る年代や社会的地位の方には、そのステータスが伝わるだろう。

接待の場でカードを出すことが多い人は支払いの場面でプラチナカードを出すことで社会的な信用をアピールできるだろう。

「コンシェルジュサービス」を利用できる

カード会社によって異なるが、多くのプラチナカードでは「コンシェルジュサービス」を利用できる。

コンシェルジュはホテル、航空券、レストランなどの旅行や出張に必要な手配の代行を依頼したり、旅行先の相談などができたりするサービスのことだ。

電話で依頼・相談を伝えるとコンシェルジュが情報を収集し、プラン提案やアドバイスをもらえる。内容に満足できれば、要望に応じて予約・手配まで進めてくれる。

「仕事が忙しく旅行の手配が難しい」といったケースで秘書のように利用できるため、多忙なビジネスマンにおすすめの機能といえるだろう。

空港ラウンジ特典が付帯する

プラチナカードの多くには、空港ラウンジの無料利用のサービスが付帯している。国内やハワイなど主要な空港ラウンジで、飛行機への搭乗前にさまざまなサービスを受けることができる。

仕事やプライベートで飛行機に乗る機会が多い方は、搭乗前にリラックスしたり仕事を進めたりするのに便利だ。

利用できるサービスはラウンジごとに異なるが、無線LANやフリードリンク、コーヒーサービス、雑誌・新聞・充電器貸し出しと多岐にわたる。

またプラチナカードでは「同伴者1名無料」という特典がつく場合もあり、夫婦やカップルでの旅行や2人までの出張を快適なものにしてくれるだろう。

プライオリティ・パスを利用できる

プラチナカードの多くは、プライオリティ・パスの利用が可能だ。

プライオリティ・パスは、世界145ヵ国、600以上の都市にある1700以上の空港のラウンジを無料利用できるサービスのこと。

ゴールドカードでも利用できる「空港ラウンジの無料利用」は日本国内とハワイなど一部の空港に限られるが、プライオリティ・パスなら世界中の空港ラウンジが対象になる。

毎年のように海外旅行に出かける人や、世界中に海外出張をする可能性のあるビジネスマンなどは、プライオリティ・パスが特典でつくのは大きなメリットになる。

ホテルやレストランの割引優待特典が豪華

プラチナカードの特典はプライオリティ・パスだけでなく、ホテルやレストランの割引優待特典もお得だ。

例えばJCBプラチナを例にとると、ホテルやレストランに関して以下のようなサービスがある。

| JCBプレミアムステイプラン | 予約時点のお値打ち価格をはじめ、朝食無料やレイトチェックアウトなどの優待つきのプランで予約できる |

|---|---|

| グルメ・ベネフィット | 所定のコースメニューを2名以上で予約すると、1名分の料金が無料になる |

旅行好きな方は、上記の特典を駆使することで、お得に豪華な旅行を楽しめるだろう。

特にグルメ・ベネフィットはコース料金の代金次第では1回の食事で10,000円以上も得になるのでおすすめだ。

旅行やショッピングの保険が充実

ほとんどのプラチナカードには、以下のような旅行保険が付帯している。

- 海外旅行傷害保険

- 国内旅行傷害保険

- ショッピング保険

なかでも海外旅行傷害保険は、健康保険が適用されない海外で病気になったりケガをしたりしたときの備えになるため、事前に契約内容を確認しておきたいところだ。

国内旅行傷害保険は、一般カードやゴールドカードでは金額が安かったり、そもそも付帯していなかったりするが、プラチナカードなら十分な金額が付帯する。5,000万円~1億円くらいの補償額があれば、安心して国内旅行を楽しめるはずだ。

またショッピング保険はプラチナカードで購入した商品が購入直後に壊れたり、盗難されたりしたときの補償を受けられる保険だ。

いずれの保険も同じカード会社の下位ランクのカードよりも充実していることが多く、保険重視でクレジットカードを探すならプラチナカードはおすすめできる。

カードによっては年会費無料で家族カードを発行できる

クレジットカードにもよるが、プラチナカードでは家族カードを無料または本会員よりも安い年会費で発行できる。

家族カードは多くの点で本会員と共通しており、家族にも同様の特典が適用され、家族がコンシェルジュを利用することも可能になる。

また、家族カードの請求は本会員がおこなうため、請求が一本化して効率よく支払いができる。支払いが本会員の利用明細にまとめて載ることで家計管理がしやすいメリットもある。

また、支払いを本会員カードに集約することで、ポイントを貯めやすい点も特徴だ。

家族会員にもプラチナカードの特典を利用してもらえるのは、家族がいる方にとって大きなメリットになるだろう。

プラチナカードの3つのデメリット・注意点

ここまでプラチナカードのメリットを数多く紹介してきたが、メリットばかりでなく注意すべきデメリットもある。

デメリットを把握しないままプラチナカードを作ると後悔することになるかもしれない。

ここから紹介するプラチナカードのデメリットを踏まえたうえで、申し込むか検討しよう。

ゴールドや一般カードより審査が厳しい

クレジットカードの審査基準は公開されていないが、高額な利用限度額を付帯できるステータス上位のカードのほうが、一般カードよりも審査難易度が高い傾向にある。

プラチナカードはゴールドよりさらに利用限度額が大きく、もし支払いができなくなるとカード会社の損失が大きいことから、より審査が厳しいのは間違いないだろう。

年収が高い・勤続年数が長いなど社会的な地位が高く、過去に返済遅れがない良いクレヒスを積んでいることが審査通過には重要になるだろう。

年会費が高額な傾向にある

メリットの項で紹介したように、プラチナカードはゴールドカードと比較しても更に充実した特典や優待が揃っている。

ただ、その分だけ年会費は高額になる傾向にある。

ここではJCBカードを例に、年会費の違いを比較してみた。

| 年会費 | |

|---|---|

| JCBカード S 一般クラス | 永年無料 |

| JCBゴールド | 11,000円(税込・初年度年会費無料) |

| JCBプラチナ | 27,500円(税込) |

プラチナカードはゴールドカードと比較しても年会費が2倍以上高く、また、初年度無料といった割引特典もない。

ポイントでのキャッシュバックで実質初年度無料などのキャンペーンが行われる可能性もあるが、自分が申し込むときに恩恵を受けられるか分からない。

プラチナカードに申し込む前に、高額な年会費を毎年必ず支払えるのかは事前に確認しておきたい。

特典が利用できないとコスパがよくない

年会費が高額であっても、その高額な年会費に見合うだけのメリットを享受できればプラチナカードを利用する価値はある。

例えば年間で獲得できるポイントだけで年会費を超える場合。年会費の支払いは必要だが、同額の価値のあるポイントを獲得できれば、実質0円でプラチナカードを持つことが可能になる。

また、ポイント獲得以外にも年会費以上の特典を利用することもできる。例えば、プラチナ以上のカードの定番の特典である「プライオリティ・パス」。

クレジットカードを利用せず、自分で購入する場合の価格は以下のとおり。

| 料金 | 1米ドル150円と 仮定した場合の料金 | |

|---|---|---|

| スタンダード | 99米ドル | 14,850円 |

| スタンダード・プラス | 329米ドル | 49,350円 |

| プレステージ | 469米ドル | 70,350円 |

2025年2月6日現在、日本円と米ドルのレートは1米ドル152.34円。1米ドル150円と仮定すると、最上級のプレステージを購入するのに必要なお金は約70,000円にもなる。

プラチナカードを持つことでプライオリティ・パスが無料で利用できるので相当お得になるだろう。

高額な年会費を負担したとしても、プライオリティ・パスを利用できればそれだけで年会費の大半~全額をカバーできる計算になるからだ。

そのほか、レストランの無料利用の特典も見逃せない。プラチナカードの多くには、「特定のレストランのコースを2名以上で利用すると1名分が無料」という特典がある。

コースが1人あたり15,000円だった場合、1度の食事で1人分の15,000円を無料で利用できる。年に2~3回ほど同じ特典を利用できれば、それだけで年会費分のお金を節約できてしまう。

特典をしっかり理解し、年会費以上のコストがお得になる使い方を毎日できる方であれば、プラチナカードは非常におすすめできる。

反対に上記のような特典を使う機会があまりなく、買い物で得られるポイントも年会費に及ばないのであれば、一般カードやゴールドカードのほうが向いている可能性がある。

プラチナカードはこんな人におすすめ

プラチナカードは旅行に関係する特典が数多くある一方、年会費が高額という注意点もある。

プラチナカードが向いているか向いていないか、カード利用者のライフスタイルによって大きく変わるだろう。

ここからは、プラチナカードをおすすめできる人の特徴について紹介する。

高額決済が多い人

プラチナカードのなかでも「ポイント還元に特化した」クレジットカードが一部に存在する。そのようなクレジットカードを利用するなら、高額決済が多い人が向いている。

代表例が三井住友カード プラチナプリファード。

年会費が33,000円(税込)とゴールド以下よりも相当高いが、ポイント還元率が1.0%もある。年間330万円の決済があれば、還元されるポイントだけで年会費分に達する。

さらにプラチナプリファードでは100万円利用ごとに10,000ポイントがもらえる特典や海外での獲得ポイントが2倍になるなどさまざまな特典がある。

年会費をはるかに超えるポイントを獲得することも可能。

ただし、あくまで「ポイント還元」であるため、決済があって初めてポイントを獲得できる。年会費に見合う高還元を得られないと、お得度は下がってしまうだろう。

またほかのプラチナカードの場合、プライオリティ・パスや旅行傷害保険、コンシェルジュなどが真価を発揮するのは「旅行時」だ。

旅行では航空券の予約やホテルの手配などで高額を支払うことになるため、優待をフル活用するには高額決済が必要ということになる。

1年間で自身が決済する金額が年会費に見合うかどうか、プラチナカードに申し込む前によく考えよう。

取引先や接待の場などで利用することが多い人

クレジットカードのステータスの高さを重視する人には、プラチナカードのおすすめ度は高い。プラチナカードは多くのクレジットカード会社で最高ランクに位置するカード。

後述するブラックカードがあるクレジットカード会社だとしても上から2番目のランクにいることが多く、それを持っていることで社会的な地位や信用を周囲に見せることができるだろう。

特に営業マンの方は自分が課長⇒部長⇒取締役と昇進していくたびに商談相手も会社の重役になっていき、相手の身に着ける服や装飾品がどんどん高額になる。

そのなかでポイント還元重視の一般クラスのクレジットカードを持つことに引け目を感じる人もいるかもしれない。

自分の社会的信用をアピールして信頼を得たいと考えるなら、プラチナ以上のカードをぜひ持ちたいところだ。

旅行・出張が多い人

旅行や出張が多い人は、プラチナカードが非常によく合っている。

なぜなら、多くのプラチナカードはポイント還元率こそ一般カードやゴールドカードと大差ない反面、旅行関係を中心とした特典が充実しているという特徴がある。

日常の買い物だけのために使うだけでは、年会費が安いゴールド以下のカードのコストパフォーマンスが優秀なケースも多い。

プラチナカードの特典をフル活用するなら、旅行や出張が多いほうがおすすめできる。

ゴールドカードにはない特別なサービスを利用したい人

プラチナカードの特典には、一部ゴールドと被るものがある。一方、ゴールドまでのカードにはない、プラチナカードならではの特典も多い。

例えばJCBプラチナでは、ゴールドクラスにはない特典として「海外ラグジュアリー・ホテル・プラン」の特典がある。

世界各地のラグジュアリーなホテルにさまざまな特典つきで宿泊できるサービスであり、海外旅行を豪華にしたい方におすすめだ。

プラチナ以上のランクのカードしか付帯していない特典であるため、ゴールドでは利用できない。

このように「絶対に利用したい特典がプラチナカードにのみ設定されている」というケースでもプラチナカードが向いているだろう。

ブラックカードにランクアップを狙う人

クレジットカード会社のなかには、プラチナカードよりさらにランクが上の「ブラックカード」を扱っている会社がある。

ブラックカードを狙う人にもプラチナカードはおすすめだ。

ブラックカードは申し込みでは手に入れることができず、カード会社からの招待(インビテーション)を受けないと申し込むことすらできない。

インビテーションがくる条件は未公開ながら、ゴールド以上のカードで年間一定金額以上の買い物をしたり、長年にわたって優良な支払い実績を積み上げたりする必要があるだろう。

誰でも手に入れられるわけではないブラックカードを持つことで、プラチナ以上の社会的信用をアピールできる。

ブラックカードのインビテーションを受けるなら、1つ下のプラチナカードで出来る限り高額の決済を毎年続けることが近道になるはずだ。

プラチナカードは自分が利用したい特典・優待が揃ったカードがおすすめ

この記事では、プラチナカードの選び方や、おすすめできる12のプラチナカード、さらにプラチナカードのメリット・デメリットも紹介してきた。

プラチナカードを選ぶときのポイントは、年会費や特典の豪華さ、国際ブランド、家族カードなど多岐にわたる。

プラチナカードはプライオリティ・パスやホテル・レストランの優待など旅行関係の特典が多いメリットがあり、旅行が好きな人や出張が多い人には特におすすめだ。

ここで述べていることを参考にして、社会人生活や趣味を充実させるために、プラチナカードに申し込もう。